油脂企业的风险管理

交流提纲

一、风险管理模式探讨

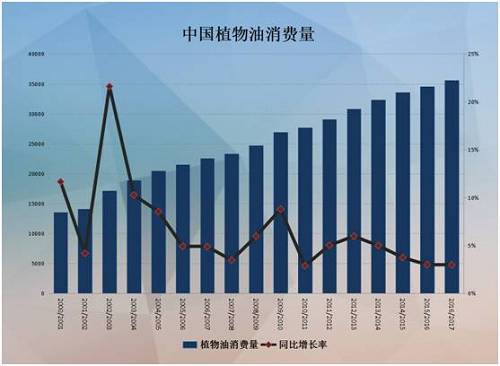

油脂行业发展至今20余年,现货持续发展,需求端逐渐饱和,需求量呈现下降态势。从目前行业发展状态来看,仍然处于理性状态,市场整体集中度得到了有效的提升,油厂逐步减少,导致定价权回归到油厂。目前油厂主要以期现基差交易为主,因此,油厂的套保得到了更加有效的施展。

油脂产业“新”常态:

1、国内油脂需求增长放缓;

2、融资贸易份额下降;

3、国内维持低库存。

意义:油脂行业由过度竞争逐渐回归理性。

影响:行业集中度的提升,令油脂企业的定价权增强,基差销售模式应运而生。

|

下图可明显看出棕榈油的进口和消费均呈现下降走势。

|

|

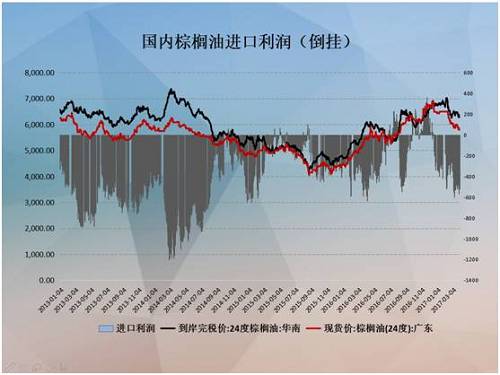

同时库存、供给同步出现下降,卖基差的交易模式在市场中日渐盛行。

油脂企业在做套保时需要应对的风险:

1、存货贬值风险;

2、倒挂风险:进口利润=现货价格 - 进口成本

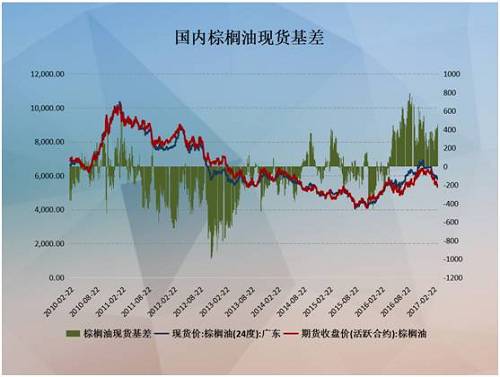

3、基差风险:基差=现货价格 - 期货价格

|

从上图可以看出棕榈油为较典型的融资品种,因国内库存减少,供给下降,在去年下半年出现正向基差市场,进口利润趋好。

|

而近期基差趋于回归。投资者后期主要关注进口利润的回归及价差的具体因素。

基差销售模式:

流程主要包括国外采购、期货套保、基差销售三个环节。

期货套保策略:

期货部门盈亏的关键在于套保工具的选择。目前阶段的工具主要包括期货和期权,其中期权包括场内期权和场外期权两种。

工具的选择则主要基于两个方面:

一、根据行情进行判断。以基本面的趋势判断作为支撑,选择合适的品种;

二、根据工具的性价比选择。期权套保成本低于期货时,用期权作为套保工具。

总结:

基于以上分析,日常跟踪数据包括内外盘价差、期现基差、品种间价差、期货与期权价差(隐含波动率)等。在数据基础上,选择合适的品种、合约作为套保工具。

二、2017年度行情展望

|

全球大豆产量从呈现逐年增长的态势,但产量和库存消费比并没有出现大幅度变化,说明目前的供需处于相对稳定平衡状态。

|

美国大豆季度库存,很明显从13年开始出现逐年增长,于今年出现了最高的水平。

|

油脂和大豆是不同的,油脂是去库存状态,而大豆库存则是在持续增长,目前还没有达到峰值。

|

从全球三大油脂期末库存看,持续的库存上涨使得整体油脂市场处于偏弱的状态。

|

综上所述,全球大豆供大于求的局面将会持续,但价格已得到较为充分的反映,后市更多则是以时间换空间的方式寻找底部。

低价往往对应高库存,需求拐点的出现预示着底部的确认。

当前向下做空的风险收益比不佳,耐心等待低价做多的机会。与此同时还应关注行情驱动因素:北美主产区天气。

三、研究心得

农产品定价权在上游,供给是影响市场的主要矛盾。

供需研究的核心是:库存。

套利策略的基础:库存变化预期;包括跨市场、跨期、跨品种等,均是比较不同市场、不同品种的库存变化预期。

在把握趋势的基础上,明确产业链上各主体的地位,跟随行业利润的变化做产业链套利。效率是衡量企业竞争力高低的核心指标。通过建立模式,减少人为的干扰,效率才能得到提高。以宏观面研究为先导,基本面判断自身趋势,技术面对节奏进行。

衡量好交易和好产品的标准是风险收益比。能够用更低的风险取得同样的收益便是好交易,因为保障资本永远是第一要务。

『点击“”在线收听活动录音』

第七期活动预告

来源和讯名家)

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。