近日,金冠股份(300510.SZ)发布2019年业绩预亏公告,预计公司去年净利润亏损11.70亿元-11.75亿元。

造成公司巨亏超11亿的主要原因,是金冠股份收购而来的南京能瑞自动化设备股份有限公司(简称“南京能瑞”)、辽源鸿图锂电隔膜科技股份有限公司(简称“辽源鸿图”)两家全资子公司业绩不佳,上市公司对其计提商誉减值准备5.5亿元、10.2亿元,合计约15.7亿元。

随即,深交所对金冠股份下发关注函,要求公司说明是否存在通过计提大额商誉减值准备调节利润的情形。

金冠股份自2016年5月6日登陆创业板以来,当年即筹划并购资产。2016年11月,金冠股份筹划发行股份支付现金购买南京能瑞100%股权,标的资产总对价为15.04亿元,资产增值率为599.99%。上市公司以非公开发行股份方式支付11.20亿元,以现金方式支付交易对价3.84亿元。由国泰君安证券担任独立财务顾问,上市公司因收购南京能瑞形成商誉11.19亿元。

国泰君安证券曾表示,南京能瑞实施重大资产重组以来相关业务的发展状况良好,上市公司财务状况及经营业绩较好,股东回报得到提升,维护了公司股东的利益。

2017年6月,金冠股份又筹划购买辽源鸿图100%股权,标的资产总价为14.76亿元,资产增值率413.60%。金冠股份以非公开发行股份方式支付10.62亿元,以现金方式支付交易对价4.15亿元。由华泰联合证券、国泰君安证券担任独立财务顾问,上市公司因收购辽源鸿图确认商誉11.29亿元。

然而,辽源鸿图未能完成收购时所作出的2017年、2018年、2019年净利润5000万元、1.3亿元、1.69亿元的承诺。特别是2019年,辽源鸿图预计扣非后归属于母公司股东的净利润为-3200.27万元。

另一家全资子公司南京能瑞,尽管完成了2016年、2017年、2018年三年累计净利润2.7亿元的业绩承诺,但2019年南京能瑞业绩受到新能源汽车和充电桩市场环境恶化影响,公司产量、销量和产品价格都呈下降趋势。

2018年年报显示,金冠股份当期对收购南京能瑞股权所形成的商誉计提减值准备1040.24万元,对收购辽源鸿图股权所形成的商誉计提减值准备7132.89万元。上述商誉减值及承诺补偿事项于2019年5月15日由公司2018年度股东大会审议通过,并于2019年6月14日在中国证券登记结算有限责任公司完成注销手续。

截至2019年三季度末,金冠股份商誉账面价值为21.47亿元。而根据最新公告,金冠股份计划2019年末计提商誉减值15.7亿元,占商誉账面价值超过七成。

2016年、2017年、2018年,金冠股份实现归属于上市公司股东的净利润分别为5636.68万元、1.26亿元、1.96亿元,而2019年前三季度仅实现净利润303.10万元。

值得关注的是,金冠股份股东、实际控制人徐海江与洛阳古都资产管理有限公司(简称“古都资管”)于2018年12月11日签订了《合作意向协议》。2019年9月26日,徐海江完成股份过户,古都资管直接持有金冠股份24.5973%的股份,成为金冠股份的控股股东。

古都资管的唯一股东为洛阳古都发展集团有限公司,实际控制人为洛阳市老城区人民政府。而古都资管取得金冠股份24.5973%股份的总价为16.0185亿元。刚刚接手上市公司,就面临巨额商誉减值、业绩预亏的局面,接盘的国资古都资管将面临市场考验。

2016年上市当年15亿收购南京能瑞 溢价近600%商誉新增11.19亿

2016年11月,金冠股份筹划发行股份支付现金购买南京能瑞100%股权,标的资产总对价为15.04亿元,资产增值率为599.99%。上市公司以非公开发行股份方式支付11.20亿元,以现金方式支付交易对价3.84亿元。

此次收购由国泰君安证券担任独立财务顾问,项目主办人为明亚飞、余越。根据2017年年报显示,上市公司并购南京能瑞形成商誉11.19亿元。

最终实施方案为金冠股份以36.12元/股的价格,向能策投资、孙金良等31名自然人发行了3100.78万股。

同时,金冠股份向庄展诺、李从文、上海钧犀实业有限公司、景欣定增精选2号私募投资基金和3号投资基金,共5名特定投资者非公开发行股份募集配套资金,发行价格为23.21元/股,共计发行2143.36万股。

在减除发行费用1396.43万元后,金冠股份募集配套资金净额为4.84亿元。其中3.84亿元用于支付本次交易现金对价,其余资金用于充电桩产业化制造项目(一期)。

根据金冠电气与孙金良、能策投资签署的《发行股份及支付现金购买资产之业绩承诺及补偿协议》,孙金良、能策投资承诺南京能瑞2016年、2017年、2018年扣除非经常性损益后归属于母公司的承诺净利润分别不低于8000万元、9000 万元、1亿元。

2016年、2017年、2018年,南京能瑞的净利润分别为8617.67 万元、9017.31万元和9447.19万元,三年合计净利润为27,082.17万元,超出承诺数27,000.00万元的金额为82.17万元,完成累计承诺净利润的100.30%。

独立财务顾问国泰君安曾在公告中称,南京能瑞实施重大资产重组以来相关业务的发展状况良好。报告期内,上市公司财务状况及经营业绩较好,股东回报得到提升,维护了公司股东的利益。

不过,虽然南京能瑞完成了业绩承诺目标,但经天健会计师事务所确认收购标的2018年资产减值1040.24万元。补偿义务人孙金良、能策投资需补偿公司51.84万股,股份由公司1元回购并且经股东大会批准后注销。

2017年6月超14亿收购辽源鸿图 溢价413%形成商誉11.29亿

2017年6月,金冠股份开始筹划购买辽源鸿图100%股权,支付交易对价总额为14.76亿元,标的资产增值率413.60%。金冠股份以非公开发行股份方式支付10.62亿元,以现金方式支付交易对价4.15亿元。

此次收购由华泰联合证券、国泰君安证券担任独立财务顾问,华泰联合证券项目主办人为李秋雨、马腾,国泰君安证券项目主办人为忻健伟、余越。

金冠电气向张汉鸿、李小明等4名自然人股东及百富源、吉林天馨和英飞尼迪等9个机构股东发行股份及支付现金购买其合计持有的辽源鸿图100%的股权,发行股份价格为29.51元/股,共计发行3597.92万股。

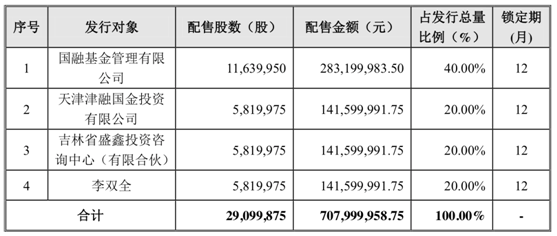

为支付本次交易的现金对价及交易费用并支持鸿图隔膜的项目建设,金冠电气以询价发行的方式非公开发行股份募集配套资金,本次非公开发行募集配套资金的发行数量为2909.99万股,发行价格为24.33元/股,募集资金总额为7.08亿元。

配套资金中,4.15亿元用来支付本次交易现金对价,2550万元用来支付中介机构服务等交易费用,2.38亿元用于锂离子电池隔膜三期工程项目,3000万元用于隔膜研发中心项目。

此次收购辽源鸿图100%股权,金冠股份确认商誉11.29亿元。独立财务顾问华泰联合证券和国泰君安证券表示,辽源鸿图生产经营状况稳定,在行业高景气下,公司扩张产能可进一步实现规模效应,并凭借研发能力、技术水平及产品品质等核心优势,与下游电池厂商产能联动发展,未来标的公司预测营业收入具有可实现性。

辽源鸿图原股东张汉鸿、 青城百富源鸿图投资管理合伙企业(有限合伙)、李小明等承诺,辽源鸿图2017年、2018年、2019年、2020年扣除非经常性损益后归属于母公司股东的净利润分别为5000万元、1.3亿元、1.69亿元、2.2亿元。

不过,事实并没有上市公司和独立财务顾问描述的如此乐观。辽源鸿图2017年、2018年、2019年扣除非经常性损益后归属于母公司股东的净利润分别为5130.85万元、7723.02万元、-3200.27万元。最终确认2018年、2019年辽源鸿图当期应补偿股份数量为816.57万股、5522.51万股,同时补偿股份实施现金分红的返还金额为25.40万元、297.20万元。

2019年两笔收购计提商誉减值超15亿 金冠股份引来深交所问询

2020年1月20日,金冠股份发布2019年业绩预告,预计2019年归属于上市公司股东的净利润亏损11.70亿元-11.75亿元,而2018年公司盈利1.96亿元。

金冠股份业绩亏损的主要原因,是公司计提大额商誉减值合计约 15.7 亿元。首先是公司全资子公司南京能瑞的业绩实现不及预期,预计南京能瑞包含商誉的资产组的可收回金额低于其账面价值11.08 亿元,本报告期预计计提商誉减值准备 5.5 亿元左右。

其次,另一全资子公司辽源鸿图业绩实现远不及预期且转为亏损,预计辽源鸿图包含商誉的资产组的可收回金额低于其账面价值10.38 亿元,本报告期预计计提商誉减值准备10.2 亿元左右。

金冠股份表示,预计报告期内非经常性损益对公司净利润的影响约为 4.42亿元,其中包含了由于子公司辽源鸿图预计未完成业绩承诺,而导致业绩承诺补偿义务人对公司的业绩补偿约3.89亿元。剔除业绩补偿3.89亿元后,金冠股份2019年亏损将超过15亿元。

1月21日,深交所创业板公司管理部对金冠股份下发了关注函,关注函指出,南京能瑞、辽源鸿图2019年上半年净利润分别为0.1亿元、 0.03亿元,而2018年商誉减值测试时预测2019年净利润分别为1.18 亿元、1.2亿元,金冠股份未在2019年半年报中计提商誉减值准备。

深交所要求金冠股份说明上述子公司2019年业绩远远不及预测金额的原因,未能在2018年进行合理预测的原因,以及2018年商誉减值准备计提的充分性。并要求公司补充说明2019年末才计提商誉减值的依据及其合理性,是否存在通过计提大额商誉减值准备调节利润的情形。

1月23日,金冠股份回复称,子公司南京能瑞、辽源鸿图未能在2018年对其2019年业绩进行合理预测的原因,是因2019年特别是下半年,新能源汽车市场环境持续加速恶化,使得南京能瑞、辽源鸿图的产量、销量和产品价格都呈下降趋势,2019年的业绩预测未到达预期,也是管理层未能在2018年进行合理预测的原因。

金冠股份表示,公司聘请的评估机构江苏金证通资产评估房地产估价有限公司于2019年3月分别进行了2018年南京能瑞及辽源鸿图与商誉相关资产组可收回金额的评估。根据测算,2018年对收购南京能瑞股权所形成的商誉计提减值准备1040.24万元,对收购辽源鸿图股权所形成的商誉计提减值准备7132.89万元。

金冠股份称,2018年商誉减值测试时的盈利预测系基于当时的政策环境和市场环境下进行合理谨慎预测的,2018年商誉减值准备计提充分合理。

而2019年,金冠股份称对南京能瑞、辽源鸿图减值测试关键参数的取值具备合理性,符合减值测试及会计准则的相关规定,不存在通过计提大额商誉减值调节利润的情形。

数据显示,金冠股份2016年、2017年、2018年归属于上市公司股东的净利润分别为5636.68万元、1.26亿元、1.96亿元,2019年前三季度实现净利润303.10万元。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。