公告称,公司决定终止通过发行股份、可转换债券以及支付现金的形式吸收合并国华人寿保险股份有限公司并募集配套资金。

关于此次重大资产重组终止的原因,天茂集团方面称,自筹划本次重大资产重组事项以来,本公司严格按照相关法律法规要求,积极组织相关各方推进本次重大资产重组工作,相关各方充分协商并审慎研究论证。根据本公司定期发布的重组进展公告,受到新型冠状病毒感染肺炎疫情的影响,本公司拟对标的资产加期审计至2019年12月31日,重组的评估基准日变更为2019年12月31日。本次重大资产重组历时较长,在本次重大资产重组期间,外部资本市场环境发生了较大变化,部分交易对方对本次重组的股份发行价格、标的公司估值等核心条款提出了新的意见,交易对方无法在原定计划时间内与本公司就此达成一致。经审慎讨论,本次重大资产重组在时间上存在不确定性,预计无法在原定计划时间内完成。为切实维护上市公司及全体股东利益,本公司决定终止本次重大资产重组事项。

数次增资后,国华人寿冲击国内第六家上市险企

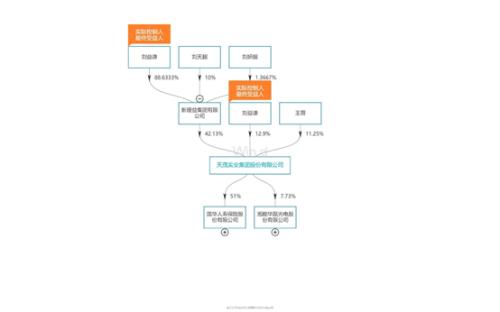

根据wind最新数据整理的股权关系,天茂集团持有国华人寿51%股权,是其控股股东。而天茂集团的前三大股东分别是由刘益谦实际控制的新理益集团有限公司、刘益谦及其夫人王薇,三者分别持有天茂集团42.13%、12.9%、11.25%的股份。2019年年报显示,国华人寿的营业收入为489.78亿元,占天茂集团合并报表总收入97.58%。

国华人寿的经营范围为人寿保险、健康保险、意外伤害保险等各类人身保险业务。成立之初的注册资本金为3亿元,经历了股东数次增资后,最新的注册资本金为48.46亿元。

根据公开资料显示,2007年11月,天茂集团、上海汉晟信、上海日兴康、上海合邦投资、海南博伦科技与海南凯益发起设立国华人寿,其中天茂集团持股19.99%,为第一大股东。

2008-2012年上半年,天茂集团参与了国华人寿的5次增资。

2012年9月,天茂集团将部分国华人寿股份转让,并且没有参与国华人寿随后的几次增资,其持股比例低至6.96%。

2015年,彼时主要从事化工和医药原料药的生产和销售的天茂集团,在面对国内外严峻的经济形势和全行业亏损的经营局面下,决定启动非公开发行股票融资工作,募集资金98.5亿元用于收购并增资国华人寿保险,由传统的医药化工行业上市公司转型成为以保险、医药和化工为主营业务的多元主业上市公司。

2016年7月,天茂集团发布公告称,公司与海南凯益、上海博永伦、上海汉晟信拟对国华人寿同比例增资95亿元,其中天茂集团增资48.45亿元,其余三家合计增资46.55亿元。

此后,出于战略发展及优化股权结构等多方面考虑,国华人寿对原有增资方案进行调整。

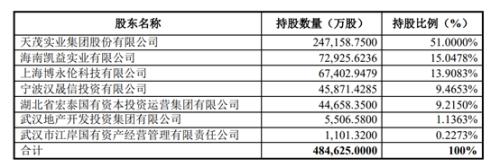

2018年10月31日,国华人寿发布公告表示,拟引入湖北宏泰、武汉地产、江岸国资三家国资公司成为直接股东,与天茂集团一起向国华人寿增资95亿元。同时,海南凯益、上海博永伦、上海汉晟信三家公司不再参与国华人寿本次增资。具体来看,天茂集团增资48.45亿元,占增资后国华人寿总股本的51%;湖北宏泰以现金方式增资40.55亿元,增资后持股比例为9.215%;武汉地产以现金方式增资5亿元,增资后持股比例为1.1363%;江岸国资以现金方式增资1亿元,增资后持股比例为0.2273%。天眼查显示,湖北宏泰为湖北省人民政府国有资产监督管理委员会100%控股企业;武汉地产为武汉市国有资产管理委员会100%控股企业;而江岸国资由武汉市江岸区国有资产监督管理办公室持有98.72%的股份,国开发展基金有限公司持有1.28%的股份。

同时,国华人寿已于2018年5月将注册地址迁至湖北省武汉市,国华人寿表示,“未来将借助中部崛起机遇,植根湖北,布局全国,稳健经营,积极拓展。”

2019年8月12日,天茂集团发布公告,拟通过向国华人寿的除天茂集团以外的其他全部少数股东海南凯益、上海博永伦、宁波汉晟信、湖北宏泰、武汉地产、江岸资管发行股份购买资产或发行股份购买资产结合其他多种支付方式对国华人寿实施吸收合并。天茂集团持有国华人寿51%的股权,而其它6家股东共计持有49%的股权,具体股权结构见下图(公告中披露):

本次吸收合并交易完成后,天茂集团将作为存续公司拟更名为“国华人寿保险股份有限公司”,原国华人寿股东将成为吸收合并后存续上市公司的股东。

这意味着,“国华人寿”或将成为第六家A股上市保险公司,其他五家分别为中国人寿(行情601628,诊股)、中国平安(行情601318,诊股)、中国太保(行情601601,诊股)、新华保险(行情601336,诊股)、中国人保(行情601319,诊股)。

同一日,天茂集团还公布,安盛拟收购本公司等五家中方股东持有的安盛天平财产保险股份有限公司50%股份,交易总对价为人民币46亿元。公司拟将持有的安盛天平78,284,108股全部转让给安盛,转让总金额约为8.51亿元,每股转让价格约为10.87元/股。

刘益谦在接受媒体采访时曾表示,这次签约是中外方股东意愿的反映,从外资角度来说,安盛希望有个完全独资的平台。安盛天平本身在财险公司中是做得比较好的,网点布局比较全,安盛也对公司比较熟悉。(此前)合作过程中,安盛天平的股权比例变为50对50,这种方式在决策效率上的确可能存在一些问题,这是很客观的现实。从公司长期角度来说,(此次交易)对安盛天平未来发展可能更好。从中方股东角度来说,特别是从天茂集团来说,今后还是要聚焦寿险,关注怎么样把寿险做好做大。

2019年8月26日,天茂集团发布吸收合并国华人寿保险股份有限公司并募集配套资金暨关联交易预案,拟通过向控股子公司国华人寿的股东海南凯益、上海博永伦、宁波汉晟信发行股份、可转换债券及支付现金,向湖北宏泰、武汉地产、江岸国资发行股份的方式,吸收合并国华人寿。本次吸收合并中发行股份的价格为6.30元/股。

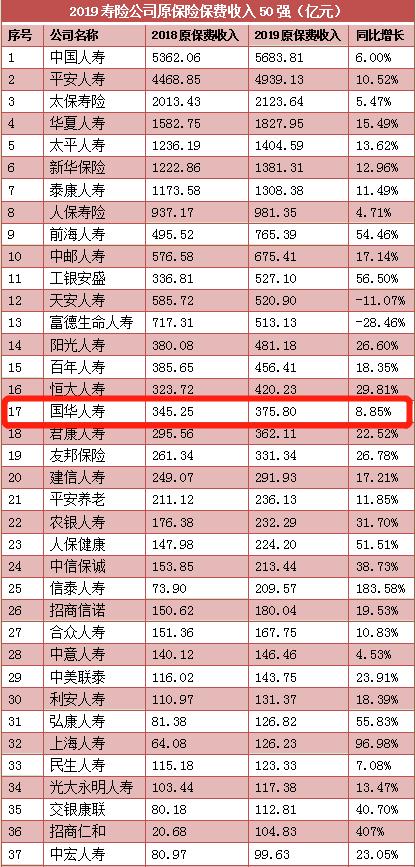

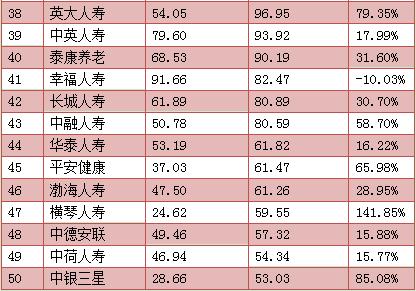

国华人寿财务指标稳健增长,2019年保费收入位列寿险公司第17位

据国华人寿官网信息,国华人寿目前已形成覆盖全国的高效网络布局,已相继在上海、北京、天津、河南、河北、浙江、山东、广东、江苏、湖北、辽宁、重庆、四川、山西、湖南、青岛、深圳、安徽等省市开设了18家省级分公司。国华人寿净资本超过250亿元,稳居寿险行业前十。截至2019年12月底,国华人寿总资产为1974.76亿元,资产规模、营业收入、投资收益等主要财务指标均稳健增长。

根据保监会披露的2019年保险业经营情况表,2019年寿险原保险保费收入为22754亿元,较上一年的20723亿元增长9.8%。国华人寿2019年原保险保费收入为375.8亿元,在寿险公司保费收入排名中位列17位,保费贡献额占比约为1.65%。

天茂集团股价一路下跌,较吸收合并价格倒挂18%

事实上,天茂集团已然掌控国华人寿51%股权,对其拥有绝对控制权,此次吸收合并一事外界普遍认为是刘益谦想要为六方股东提供上市公司作为退出渠道。然而天茂集团今年以来股价持续下跌,截至5月26日,天茂集团收盘价为5.18元/股,总市值256亿,而之前增资预案中的吸并价格为6.3元/股,倒挂幅度达18%,六方股东显然不愿“买亏”。

依照2018年天茂集团与湖北国资联手增资国华人寿时的交易价格推算,国华人寿整体估值近440亿元。而天茂集团持有国华人寿51%股权,目前总市值256亿,完成吸收合并后,国华人寿的整体估值至多为500亿,湖北国资增资增幅较一年半前相比不足15%。而如果再算上国华人寿过去两年的资产增长,按照市价吸收合并的湖北国资显然是在低价贱卖。根据财报,2018年,国华人寿总资产为1708亿元,同比增长33.33%,保险保费收入为345亿元;2019年,国华人寿总资产为1974亿元,同比增9.18%,净资产增长90.35%达到267亿,保费收入为376亿元。

另外,年初以来保险行业股价表现不佳,申万行业指数中保险行业跌幅为18.72%,已经上市的五家保险公司股价均存在不同程度的下跌。

未来,天茂集团是否会重启重组计划,仍然受到市场关注。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。